发布日期:2024-11-27 12:55 点击次数:117

近日,百傲化学(603360.SH)全资子公司芯傲华以7亿元的价格,增资芯慧联。增资完成后,芯傲华将直接持有芯慧联46.6667%股权,并通过接受表决权委托方式,合计控制其54.6342%股权的表决权。

使用股票配资网时,投资者需要谨慎选择平台。可靠的平台应具备以下特点:

半导体项目并购并不罕见,但本次项目“超低估值”依然引起市场注意。

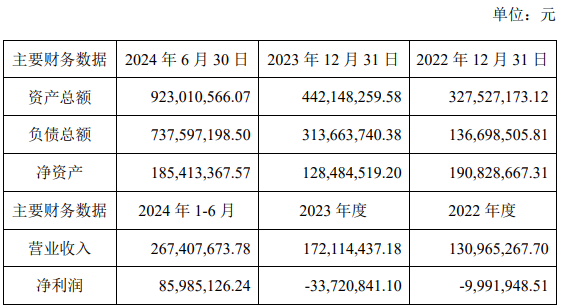

本次并购设置了3年业绩考核目标,即在2024年度、2025年度、2026年度内,芯慧联净利润分别不低于1亿元、1.5亿元和2.5亿元,且合计净利润不低于5亿元。按照芯慧联此前8亿元的估值,未来3年平均1.67亿元净利润,PE只有4.79倍。如果从芯慧联2024年上半年8598万元净利润来看,并购估值可能更低。这在半导体设备公司动辄数十倍甚至上百倍市盈率的市场背景下,实属罕见。

这样的低估值对于投资者来说,是捡便宜还是陷阱?

新增业务毛利率奇高

芯慧联的主要业务包括黄光制程设备再制造及研发、自研自制湿法清洗设备、半导体产线用自动化设备、电镀金设备等。

从业绩看,尽管芯慧联收入从2022年的1.31亿元增至2023年的1.72亿元,但亏损却逐年加大,从2022年的999万元扩大至2023年的3372万元。2024年上半年,芯慧联业绩爆发,收入2.67亿元超过去年全年水平,净利润8598.5万元,按照这个净利润水平,公司独立上市似乎也没有障碍。

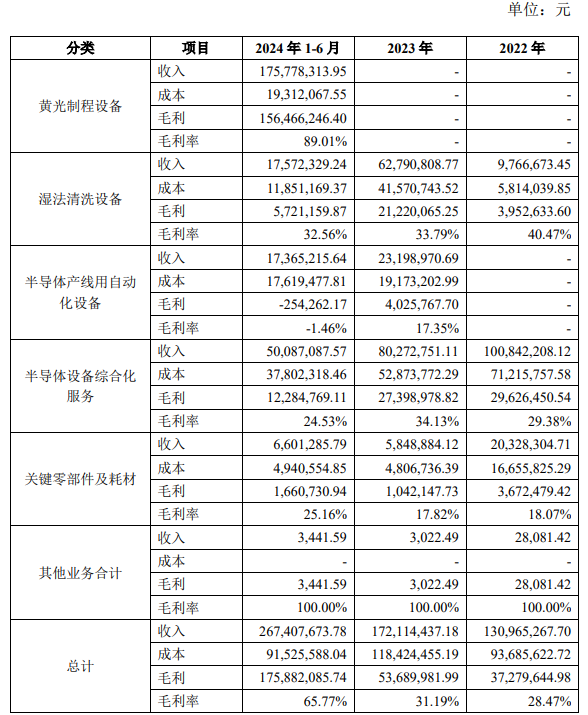

进一步拆分业务可以发现,芯慧联在2024年以前的业务主要为湿法清洗设备和半导体设备综合化服务。2023年,湿法清洗设备和半导体设备综合化服务毛利率分别为33.79%和34.13%,这个毛利率水平在半导体设备中相对较低,同期湿法清洗设备龙头盛美上海(688082.SH)的毛利率为51.99%。考虑到半导体设备公司研发投入较大,公司亏损并不奇怪。

2024年上半年,芯慧联新增黄光制程设备业务,收入达到1.76亿元,毛利率高达89.01%,这个毛利率水平高于任何一家A股半导体设备公司。芯慧联在备注中指出,黄光制程设备业务因技术难度大,相关设备较为紧俏,因此售价较高,毛利率水平较高。

根据公告,芯慧联的黄光制程设备业务有两块,一是黄光制程再制造及相关技术服务,即公司外购黄光制程设备后,按照客户需要进行维修、更新、升级(如需)后,再销售给客户,并伴随销售提供相应的拆卸、移机、安装、调试等技术服务(如需),由于公司在公告其他地方使用了光刻机再制造来表述该业务,因此黄光制程设备再制造业务实质为光刻机再制造业务;二是公司对涂胶显影机的研发已进入原型机试制、验证阶段。

显然,涂胶显影机尚不能为芯慧联带来收入,黄光制程设备业务收入应该全部来自于再制造及相关服务。一般来说,再制造的技术壁垒低于自主研发,即使是光刻机龙头ASML毛利率也只有50%左右,芯慧联是如何实现如此高的毛利率的?

上市公司输血资金链?

芯慧联高毛利率的黄光制程设备业务或起源于一则公告。

早在2024年2月,百傲化学公告《半导体设备业务合作协议》,根据该协议。百傲化学拟委托芯慧联以自有资金购买半导体设备,合同价款合计不超过1.4亿元,由芯慧联负责对其进行再制造、升级改造和技术服务及对外销售,合作产生的利润按协议约定的方式进行分成。

也就是说,光刻机再制造主要采购成本是由百傲化学承担的,而芯慧联只需要采购再制造所需的相关材料和零部件,另外付出一部分人工成本。就半导体设备业务产生的利润,百傲化学和芯慧联按照50%:50%比例进行分成。这一定程度上也能解释芯慧联黄光制程设备毛利率较高的原因。

在这一合作中,百傲化学起到的最重要作用是解决了芯慧联流动资金问题。

值得注意的是,芯慧联自身经营也存在一些异常现象。天眼查APP显示,历史上涉及执行股权冻结和财产保全等事项就有13起之多,这可能给芯慧联进行常规的股权或债权融资带来一定阻碍。

芯慧联发展光刻机再制造业务需要大量流动资金,在无法通过市场化手段融资的情况下,与百傲化学合作可能是一种迫不得已的选择。

事实上,光刻机再制造业务持续性并不强。

按照芯慧联的业务规划,光刻机再制造及相关技术服务业务和湿法清洗设备业务,后续分别调整至子公司苏州芯永联半导体科技有限公司(以下简称“芯永联”)和固态湿法(苏州)半导体科技有限公司(以下简称“固态湿法”)统一开展。

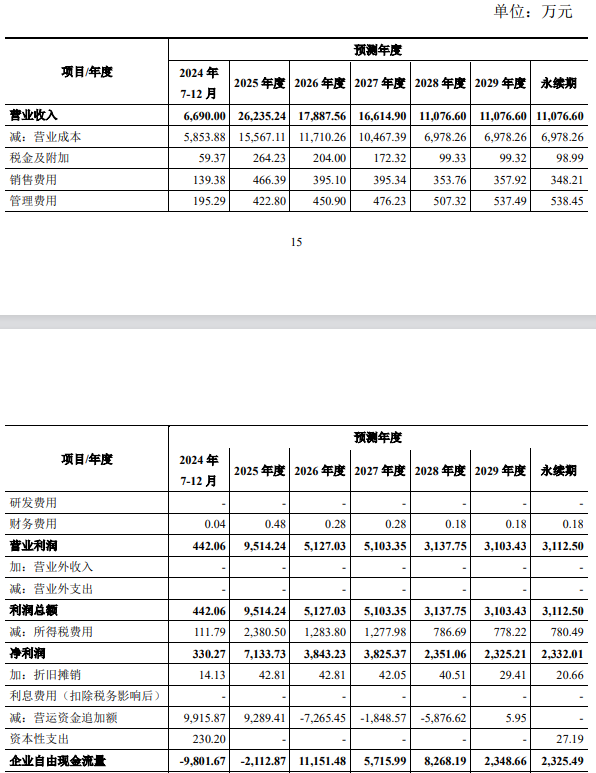

其中,承接光刻机再制造业务的芯永联,预计在2025年收入达到2.6亿元,此后则一路滑坡。该业务开展需要大量自由现金流,芯永联预计在2024年下半年和2025年所需的营运资金追加额分别高达9915.87万元和9289.41万元。显然,这是一个没有“金主”持续输血就玩不转的生意,这恐怕也是芯慧联要迫切被并购的原因。

此外,芯慧联的全部机构投资者也都在此次交易中选择“低价”清仓。原股东上海半导体装备材料产业投资基金合伙企业(有限合伙)、南通东证瑞象创业投资中心(有限合伙)、海南启宣投资合伙企业(有限合伙)和海南启禾创业投资合伙企业(有限合伙)拟将其持有的标的公司全部股权转让给民银金投资本管理(北京)有限公司,股权转让交易对标的公司的估值与本次芯傲华对标的公司增资的投前估值一致,即8亿元。

芯慧联所谓的低估值是百傲化学“救命”带来的,如果芯慧联真的是优质资产,这些专业机构投资者为何要“低价”清仓,这一答案也是显而易见的。

以净利润对赌存在大量非全资子公司

值得注意的是,本次收购中,约定承诺的是净利润而非归母净利润,这也是交易中一个看点。

根据芯慧联业务规划,光刻机再制造及相关技术服务业务和湿法清洗设备业务分别调整至子公司芯永联和固态湿法统一开展。

芯永联和固态湿法并非芯慧联的全资子公司。天眼查显示,芯慧联分别持有芯永联和固态湿法90%和61.18%。根据公司2025年和2026年业绩预测,对应的的当年少数股东损益分别为2043.1万元和1811万元。

此外,芯慧联还持有苏州利希亚信息技术有限公司、苏州鼎国机电工程有限公司和苏州特力士科技有限公司各51%股份,这些公司的财务信息目前尚未披露,相应的少数股东损益尚不明确。

配资炒股给股票

配资炒股给股票